2023.03.07

戦略ストーリーから落とし込むKPIマネジメント

社員の行動変革を促す「数値化」の術とは

松森 健一

2014年に伊藤レポートが発行されたことをきっかけに、ROE(Return On Equity:自己資本利益率)やROIC(Return On Invested Capital:投下資本利益率)などの指標で表される資本効率が一層注目されるようになった。日本企業はそれらを経営指標として経営に導入しながら中長期的な稼ぐ力や付加価値の向上に取り組んできたが、日米欧企業のROE水準は、日本企業の10.1%に対して米国企業 30.8%、欧州企業 17.5%と、大きく差をつけられている[1]。

日本企業において、資本効率は主に投資家とのコミュニケーションにおける指標として利用されるに留まっており、社員のKPI(Key Performance Indicator:重要業績評価指標)と連動した形で運用されているケースはまだ少ないようだ。そもそも日本企業では業績評価に用いる目標値(売上・利益など)は定量的に設定するものの、その実現に向けてのマネジメントは感覚や定性情報に頼り、中間目標であるKPIを設定しないこともある。(あるいは目標管理制度の中で個人目標として設定されるが、必ずしも戦略と整合した形で設定されていない。)

しかし近年は地政学リスクの強まりなどから経営や業務に関するデータを適時把握して迅速な経営判断を行っていく必要性が高まり、KPIの再設定や数値管理の徹底、情報管理基盤の構築に取り組む企業が多くみられるようになってきた。

本稿では筆者の経験をもとに、経営戦略や経営指標を起点としたKPI整備の現実解と、このKPIを組織内の共通用語にしながら社員の行動変革を促していく方法を考察する。

企業情報の開示に関する要求

まず初めに、企業の情報開示に関する要求を考察する。昨今は、開示情報としてESG情報なども注目されるが、本稿では財務的情報に焦点を合わせる。

社外ステークホルダーが企業を評価する際、企業が開示する情報は非常に重要な意味を持つ。開示情報によって企業に対する投資の妥当性が判断され、資金調達コストにも影響するため、それら開示情報、特に開示する経営指標をモニタリングし、継続的に改善していくことが企業にとって重要になる。

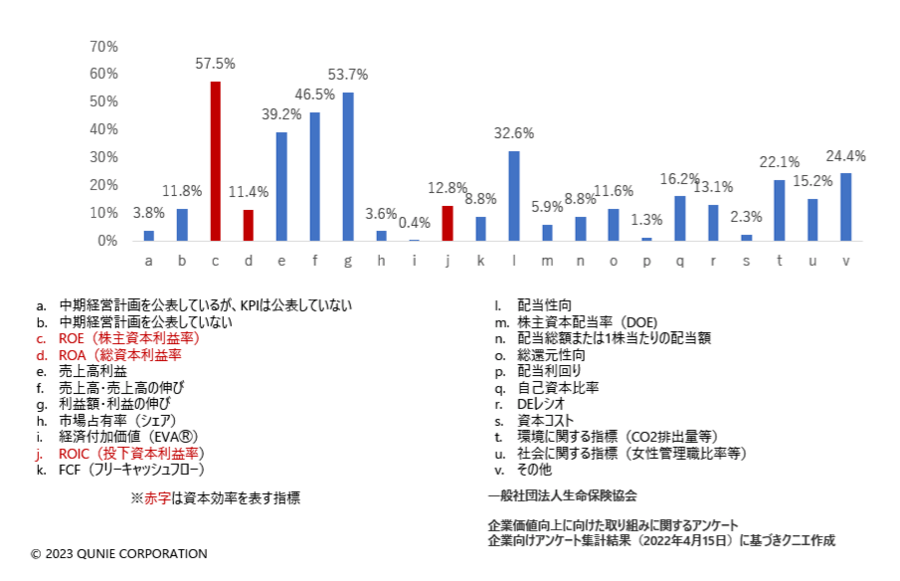

2021年に公表された一般社団法人生命保険協会の調査[2]によれば、約6割の日本企業は中期経営計画の中でROEを開示している。近年注目されているROICはまだ1割強に留まっているが、開示に至らずとも社内的にモニタリングしている企業や現在導入を検討している企業は多く存在すると思われる。

図1:中期経営計画において公表している重要な成果指標(KPI)

これらの背景には、2019年に金融庁から公表された「記述情報の開示に関する原則」もあると考えられる。同原則の中では、有価証券報告書内で経営方針・経営戦略等に加え、経営者による経営成績等の分析(MD&A:Management Discussion and Analysis)を開示することが求められている。MD&Aの中では経営上の目標達成状況を判断するための指標とその達成状況の開示が求められており、KPIとしてはROEやROICといった資本効率指標のほか、契約率等の業務レベルの指標が例示されている。

その他、MD&Aの作成に関して特に注目すべき二つのポイントを以下に挙げる。

① KPIの達成状況を含む経営状況の分析は、財務諸表上のセグメントではなく、実際の事業評価に用いられる詳細な事業セグメントで行うことが求められる。

② 計数の開示に留まらず、経営者視点での分析が求められる。

これらから読み取れるのは、ROEやROIC等の経営指標の設定および達成状況のモニタリングは当然のことながら、事業セグメントごとの活動状況を、定量指標を用いて経営者が分析し、投資家に対してよりリアルな事業の状況を説明しなければならないということであり、企業の経営状況の透明性が一層求められてきていると考えられる。

資本効率指標利用における論点

資本効率は「調達した資本の運用効率(投資家・債権者から調達した資金でどれだけ効率的に稼いでいるか)」を表すものであり、各指標の詳細な計算式の説明は割愛するが、利益を自己資本や投下資本等で除することで算出される。前述のMD&Aの要求事項を踏まえれば、可能であれば事業セグメントごとにROEやROICを算定することが望ましいが、実際には負債や純資産を事業セグメントごとに算定するのは困難であることが多く、そのような場合、社員は自組織の資本効率を意識する機会が持てないことになる。社員にとってROEやROICが“他人事”になってしまう原因はこのようなところにもあると考えられる。

経営トップの立場では資本効率を社員にも意識させたいと考える向きも多く、現実的には以下のような2パターンの対応から選択することが可能である。

- 各部門に対する資本割当ルールを策定する

多くの日本企業の組織業績管理は損益計算書(P/L)の数値に偏っており、貸借対照表(B/S)はあまり利用されてこなかった。近年、トップマネジメントは、各事業部門にもB/Sを意識した事業経営をさせたいと考えていることが多いようだ。その点では、各部門に対して疑似的に資本を割り当てるルールを設定する方法が望ましいと言えるが、当該ルール策定の複雑さや社内情報システムの対応が必要になることから、難易度は高い。

投下資本を利用するROICにおいては資産ベース(固定資産+正味運転資本)で算定することも可能であるため、それら固定資産等を各部門に明確に紐づけられるような企業では比較的取り組みやすい場合もある。部門別の固定資産金額の算定が難しい場合、第一歩として部門別の正味運転資本の管理から取り組む企業もある。 - 利益を生み出すメカニズムの管理に注力する

上記のような部門単位の資本の管理は諦め、資本効率指標の分子にあたる「利益」の管理に割り切って考える方法もあり得る。前述の通り日本企業のROEは欧米企業と比較して低い傾向にあるが、特に「利益率の低さ」がその主な要因であると指摘されている[1]。従って、重点的に管理するKPIを利益に関する領域に絞り込み、利益を生み出す業務の数値管理を徹底する方法でも一定の効果はあると考えられる。

事業戦略からKPIへの落とし込み方

通常、事業計画において売上や利益などの業績管理指標は示されるものだが、それを実現するための活動を社員の考え方・判断に委ねている会社は多いように思われる。あるべき姿としては、業績管理指標を社員が主体的に動けるレベルのKPIまでブレイクダウンし、組織リーダーと社員がそのKPIを意識して活動している状態を作らなければならない。

そのためには事業計画で掲げた戦略を実現するための要素を明確にし、KPI化していく作業が必要であるが、我々コンサルタントがそのような取り組みを支援する場合、戦略フレームワークを用いることがある。その際、誰でも理解できるよう、3Cやアンゾフの成長マトリクスなどといった、知名度が高くシンプルなフレームワークを選ぶことが多い。(特に3Cや成長マトリクスはストーリー作りがしやすいフレームワークであり、本稿のような検討をする場合には適している。)

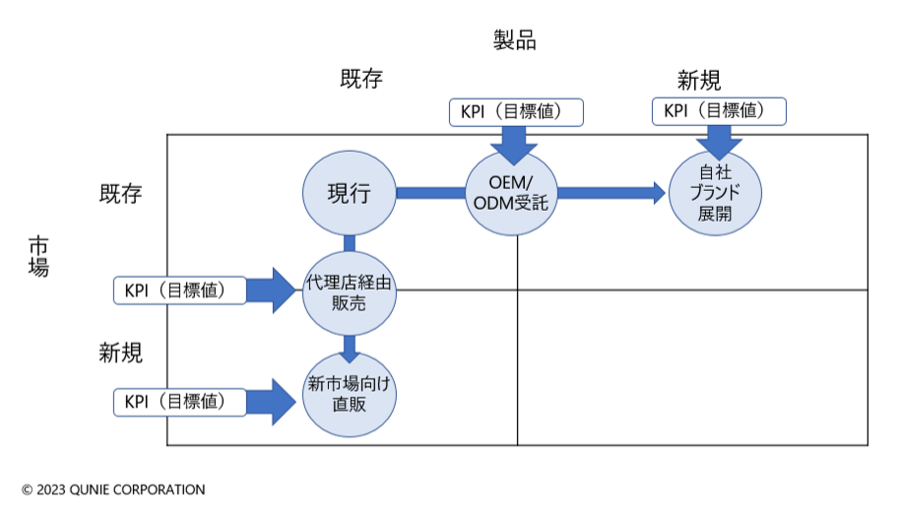

ここで筆者が経験した戦略フレームワークの活用事例を紹介する。市場が落ち込んでいる既存事業から新規事業を模索していく事業部門での検討に成長マトリクスを利用した。社員はどうしても既存事業を守る方向に意識が向くため、組織としてどのような方向にビジネスを転換していくのかを市場軸・製品/サービス軸で整理し、どのようなKPIを管理していくべきかを検討した。成長マトリクスは4象限で表現されるが、特に自社内で新規領域に進出する際には左上から右下に一足飛びに行けるわけではなく、ステップを踏みながら長期的な目標に向かっていくことも多いという点も意識しながらKPIを定めていった。その検討にはリーダーだけでなく社員も参加し、ディスカッションを重ねて納得感を醸成した。また、目標管理制度においては「達成」・「未達成」で評価されることが多く、不確実性の高い新規事業に関するKPIを設定しにくいこともあるが、今回はKPIを評価目的ではなく事業の進捗度を図るための指標として位置付け、100%の達成にこだわり過ぎないように配慮した。KPIの仕組みはこのように、社員がそのKPI達成に責任と当事者意識を持つところまで浸透させないと魂が入らない。

図2:成長マトリクス(市場軸・製品/サービス軸)

既存事業に関しては、成長の余地がより大きい市場・製品に注力して行動をさせることが求められる。社員が「やりやすい」仕事ではなく、多少の困難はあっても成長出来る方向に行動を差し向けなければならない。特に日本国内のビジネスにおいては、市場全体が大きく成長していくような事業領域は少なくなってきた。従って、既存市場の中での注力領域を定めて戦っていく重要性が増してきている。

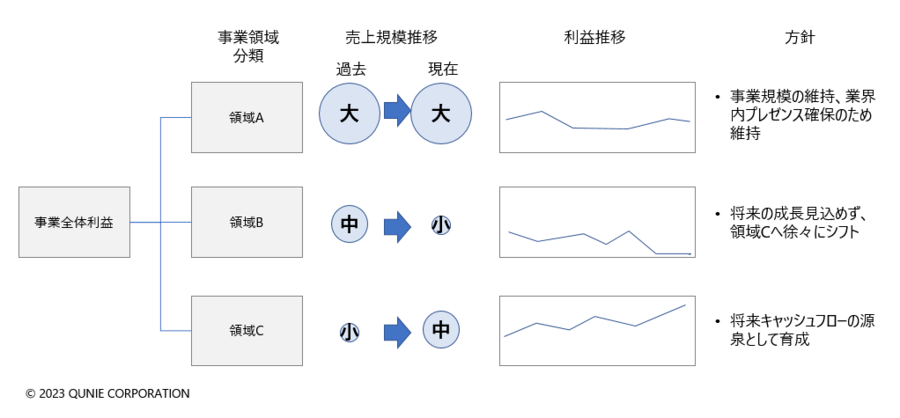

そのためのアプローチの一つとしては、市場を細分化し、成長しているセグメントを見つけ出すことが必要となる。その際、手の込んだマーケットリサーチが必ずしも要る訳ではなく、社内データを活用した製品カテゴリー別や顧客業界別などでのセグメント別売上分析などによって傾向が掴めることも多い。KPIとしては、当該セグメントの売上・利益等を設定する。ただ、初期の分析で導出したKPIが必ずしも正しいとは限らない。定期的にKPIの妥当性を評価し、適宜調整していく意識も重要である。

図3:成長しているセグメントを見つけ出すアプローチ

「行動の数値化」の徹底

経営学者の楠木建氏は、競争戦略における差別化の分類として、SP(Strategic Positioning)とOC(Organizational Capability)を挙げている。特にOCは「企業の内的な要因に競争優位の源泉を求める」という考え方であり、企業(組織)に定着している「ルーティーン」であり、他社にとって「模倣の難しさ」があるものだと言う。

本稿で取り上げる「行動の数値化」とは、戦略や経営管理指標と紐づく形で社員の「行動管理KPI」を定義し、高い頻度でPDCAサイクルを回していくためのものであり、それをOCとしてスピード感をもって継続的に改善していける組織を作っていくことに貢献できる施策と考える。

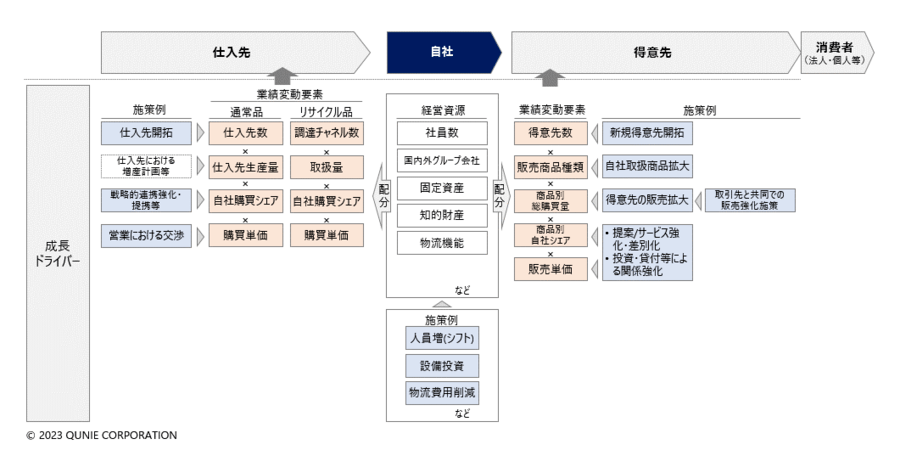

行動管理KPIへの落とし込みを行う場合、まずは事業の成長に影響を与える要素(ここでは成長ドライバーと呼ぶ)を“因数分解”していくことから着手する。例えば販売業務の分かりやすい例では、まず売上を「販売数量×受注1件あたり単価」に分解してみる。その上で事業の特性や戦略を加味し、「注力商品の利益」、「値引き率」、「重点販売チャネル利益」などの成長ドライバーを設定していく。一方、需給が逼迫しているビジネスにおいては安定的な調達が鍵になることがあり、そのような場合は商品・素材・資源等の調達量を成長ドライバーとすることもある。なお、開示資料でそれらの情報を提供している例では、小売業では1人あたり売上、店舗1㎡あたり売上(以上、ファーストリテイリング)、オンラインサービスビジネスであれば、オンラインショップのアカウント数、サービスの有料会員数(以上、リクルートホールディングス)などがある。

図4:事業の成長に影響を与える要素(成長ドライバー)の因数分解

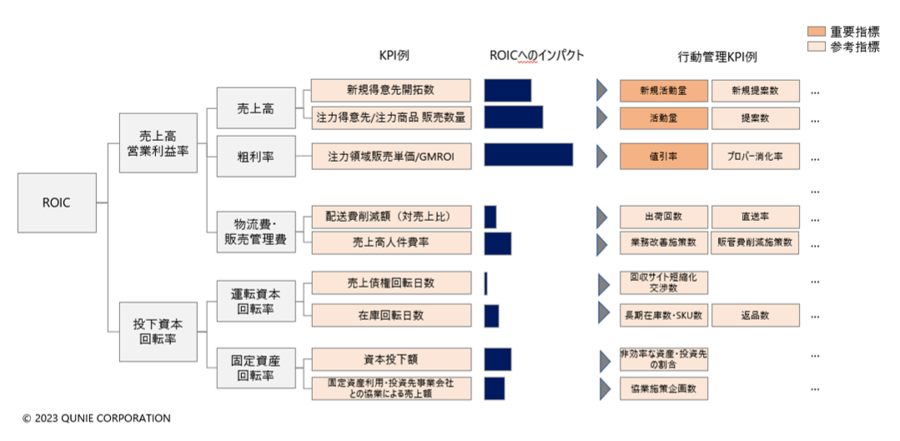

それら成長ドライバーは、ROICなどの経営指標とリンクすることを担保するため、ROICツリーのような形で指標体系を作っていく。各成長ドライバーがどの程度、利益にインパクトを与えるか、簡単なシミュレーション(感度分析)などを実施すると、優先度をつけやすい。

図5:ROICツリー

ここまで出来たら、成長ドライバーを改善していくための行動管理KPIを検討していく。業務プロセスを可視化し、業務遂行の品質や量などを測るためのKPIを設定する作業になる。その際留意すべきなのは、実際に業務を行う社員がコントロールできるような指標を設定することである。

例えば前述のような販売業務において「注力商品の利益」について成長ドライバーを設定した場合、例えば「活動量(コンタクト数)×引合発生率×提案参加率×受注率×定価×(1-値引率)」などのように分解出来る。この場合、行動管理KPIの候補として、社員レベルの努力でコントロール出来る「活動量」と「値引率」を挙げることができる。社員に意識させるKPIは少ない方が分かりやすく、あまり数を増やすべきではない。KPI管理をうまく取り入れている企業はその絞り込みをしっかり行っており、誰でも理解しやすいシンプルなKPIを利用していることが多いように思われる。

上記のような行動管理KPIの例はよく議論になるものだが、十分な管理が出来ていない企業も多いのではなかろうか?筆者の経験でも、「オフィスで社員の様子を見ているし、会話を密にしているから営業活動の状況は十分把握できている」と語る営業リーダーがいた。しかし、そのような組織ではほとんどの場合、期待される業績は残していなかった。しっかりと数値として社員の行動を捉え、その数値をもとにリーダーと組織員とがコミュニケーションを取って短いサイクルで改善を促していくことで真に強い組織になり、結果として会社の業績向上につながっていくのである。

適切な行動管理指標を定めるのは難しいこともあるが、一度決定したKPIを改善・変更することは間違ったことではない。日本人は一度決めた仕組みを変えることを躊躇しがちだが、完璧な指標体系を作ることに時間をかけるよりは、ある程度の確度をもって定めた指標で運用してみて、効果が薄ければ一定期間後に再検討するといったアプローチの方が、結果的に早く、精度の高い行動管理指標の見極めに繋がる。現代の会社組織には、事業環境の変化に合わせて管理の仕組みを改善していく能力が求められている。

おわりに

KPI管理は古くからあるテーマであるが、未だ日本企業が苦手とする領域と考える。

KPIをうまく活用している企業では、戦略から落とし込んだシンプルなKPIを社員全員に周知して理解させ、日常からしつこく数値を追い続けている。KPIやデータを作りっぱなしにするのではなく、執念を持って管理していくことが重要である。

近年はDXやパッケージシステムの刷新をきっかけに、経営基盤としてのシステム・データ整備に取り組む企業が増えているが、それを機会に、KPI体系の再構築を行うのも一手であり、そのような取り組みをされる企業にとって本稿が参考になれば幸いである。

- [1] 金融庁(2021), ”第23回スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議 会議資料2「資本効率/経営資源の配分等」", https://www.fsa.go.jp/singi/follow-up/siryou/20210126/02.pdf(参照2023年3月1日)

- [2] 一般社団法人 姓名保険協会(2021), "企業価値向上に向けた取り組みに関するアンケート", https://www.seiho.or.jp/info/news/2022/pdf/20220415_4-3.pdf(参照2023年3月1日)

あわせて読みたい

-1-1.jpg)